Jetzt neu: Unser kostenloses Online-Training „Business neu denken"

Kleinunternehmerregelung 2025:

Wichtige Infos für Kleinunternehmer*innen

Unternehmer*innen mit geringen Umsätzen kommen dank der Kleinunternehmerregelung in den Genuss von bürokratischen Entlastungen. Hier erfährst du, wann es sich lohnt, auf die „Kleinunternehmerkarte“ zu setzen, und welche neuen Regelungen und Grenzwerte ab 2025 gelten.

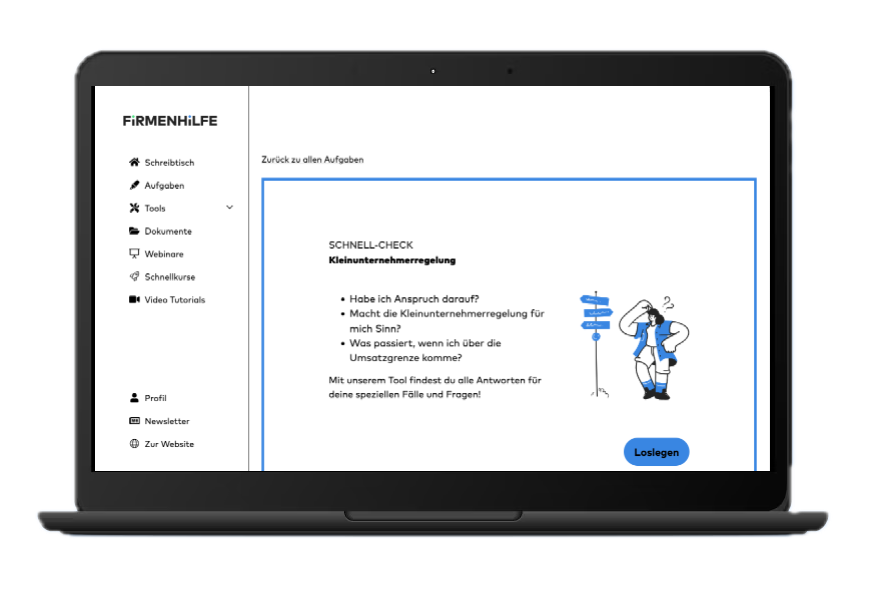

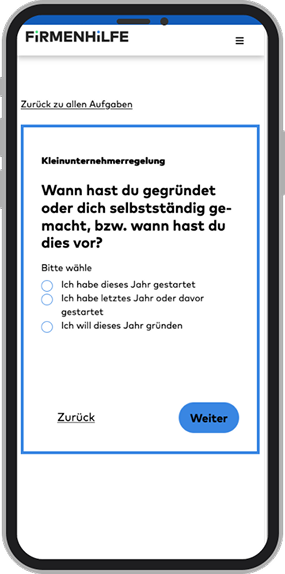

Schnellcheck: Kleinunternehmerregelung

- Habe ich Anspruch darauf?

- Macht die Kleinunternehmerregelung für mich Sinn?

- Was passiert, wenn ich über die Umsatzgrenze komme?

Mit unserem Tool findest du alle Antworten für deine speziellen Fälle und Fragen!

Was genau besagt die Kleinunternehmerregelung?

Die Kleinunternehmerregelung bietet Selbstständigen eine willkommene Entlastung von bürokratischen und steuerlichen Pflichten. Sie ist allerdings an bestimmte Umsatzgrenzen gekoppelt. Nur, wer unter diesen Umsatzgrenzen bleibt, kann von der Kleinunternehmerregelung Gebrauch machen und wird von der Umsatzsteuer befreit (wenn du alles Wichtige über diese Steuerart erfahren möchtest, empfehlen wir unseren Ratgeber Umsatzsteuer für Selbstständige. Das solltest du wissen).

Wichtig: Zum 1. Januar 2025 werden diese Umsatzgrenzen deutlich erhöht:

- Umsatzgrenze für das Vorjahr: Erhöhung von 22.000 EUR brutto auf 25.000 EUR netto.

- Umsatzgrenze für das laufende Jahr: Erhöhung von 50.000 EUR brutto auf 100.000 EUR netto.

- Die Umsatzgrenzen beziehen sich nur auf die Umsätze, die eigentlich umsatzsteuerpflichtig wären.

Umsätze, die du mit Waren oder Leistungen erzielst, für die per se keine Umsatzsteuerpflicht gilt, werden nicht eingerechnet.

Wenn du unterhalb der oben genannten Grenzen bleibst und dich entscheidest, die Kleinunternehmerregelung für deine Selbstständigkeit zu nutzen, wirst du von der Pflicht zur Erhebung und Abführung der Umsatzsteuer entlastet. Du darfst deine Leistungen ohne Umsatzsteuer abrechnen, bist dafür jedoch auch nicht vorsteuerabzugsberechtigt.

Die Kleinunternehmerregelung ist für Freiberufler*innen und Gewerbetreibende gleichermaßen anwendbar. Sie gilt aber nicht automatisch. Das heißt: Selbstständige, die unter den Umsatzgrenzen bleiben, können frei entscheiden, ob sie als Kleinunternehmer*in auftreten wollen oder nicht. Sie müssen dies aber dem Finanzamt gegenüber deutlich machen. Die Kleinunternehmerregelung ist in § 19 Umsatzsteuergesetz (UStG) festgelegt.

Wachstumschancengesetz 2024: Erleichterungen für Kleinunternehmer*innen

Das Wachstumschancengesetz, das im März 2024 nach langem Hin und Her verabschiedet wurde, hat Kleinunternehmer*innen einige Erleichterungen gebracht: Bislang mussten sie eine Umsatzsteuerjahreserklärung einreichen, obwohl sie auf ihre Leistungen keine Umsatzsteuer berechnen mussten, damit das Finanzamt prüfen konnte, ob die Umsätze tatsächlich so niedrig waren, dass die Kleinunternehmerregelung greift.

Diese Pflicht fällt zum Steuerjahr 2024 erstmals weg. Kleinunternehmer*innen nach § 19 USTG müssen also keine Umsatzsteuerjahreserklärung mehr einreichen.

Kleinunternehmerregelung 2025: Das ist neu

Ab dem 1. Januar 2025 gibt es weitere wichtige Änderungen bei der Kleinunternehmerregelung. Diese betreffen vor allem die Umsatzgrenzen und die Art, wie sie berechnet werden.

- Umsatz im Vorjahr: Die Grenze wird von 22.000 EUR brutto auf 25.000 EUR netto angehoben.

- Umsatz im laufenden Jahr: Die Grenze verdoppelt sich von 50.000 EUR brutto auf 100.000 EUR netto.

- Wechsel in die Regelbesteuerung: Wird diese Umsatzgrenze im laufenden Jahr überschritten, erfolgt der Wechsel in die Regelbesteuerung sofort und nicht erst zum Jahreswechsel, wie es bislang der Fall war.

Neu sind also nicht nur die erhöhten Grenzwerte, sondern auch die Art der Berechnung: Bisher wurden die Umsatzgrenzen auf Basis von Bruttowerten (inklusive Umsatzsteuer) berechnet. Ab 2025 gelten ausschließlich Nettowerte (ohne Umsatzsteuer). Das macht die Berechnung einfacher und transparenter.

Welche Folgen haben die Neuerungen für Kleinunternehmer*innen? Zunächst einmal hast du durch die Erhöhung der Umsatzgrenzen mehr Spielraum. Auch wenn dein Umsatz steigt, kannst du länger Kleinunternehmer*in bleiben und dir die Umsatzsteuer-Bürokratie sparen.

Wichtig für alle, die in die Nähe der Umsatzgrenze gelangen: Wenn du feststellst, dass dein Jahresumsatz für 2024 nach der bisherigen Regel zu hoch war (also über 22.000 EUR brutto lag), könnten die Neuerungen unmittelbare Auswirkungen auf dein Geschäft haben. Denn für 2024 gelten bereits die erhöhten Umsatzgrenzen für das Vorjahr von 25.000 EUR netto. Solange du unter diesem Wert bleibst, kannst du also weiterhin die Kleinunternehmerregelung nutzen!

Die zweite Umsatzgrenze für das laufende Jahr wird jetzt wichtiger, aber nur für die wenigen Kleinunternehmer*innen, die den Sprung von unter 25.000 EUR auf über 100.000 EUR Umsatz innerhalb eines Jahres schaffen. Denn für sie gilt: Sobald sie die 100.000er-Grenze überschreiten, verlieren sie ihren Kleinunternehmerstatus und müssen Umsatzsteuer erheben. Bislang galt dies erst ab dem Jahreswechsel. Wenn du zu diesen Glücklicken gehörst, solltest du dir die Folgen bewusst machen: Du bist von jetzt auf gleich verpflichtet, Umsatzsteuer auf deinen Rechnungen auszuweisen und zu erheben und eine Umsatzsteuervoranmeldung zu machen. Dafür darfst du aber auch die Vorsteuer aus deinen eigenen Einkäufen geltend machen (es kann sich also lohnen, deine Anschaffungen mit dem Wechsel zur Regelbesteuerung abzupassen):

Eine weitere wichtige Änderung betrifft alle, die ein Unternehmen gründen:

- Der Prognosezeitraum für den erwarteten Umsatz im Jahr der Gründung wird nicht mehr anteilig berechnet. Das bedeutet: Unabhängig davon, ob die Gründung im Januar oder im Dezember erfolgt, ist die erwartete Umsatzgrenze von 25.000 EUR maßgeblich.

Die Umsatzgrenze von 100.000 EUR netto gilt jetzt einheitlich in der gesamten EU.

- Unternehmer*innen, die in mehreren EU-Ländern tätig sind, können die Kleinunternehmerregelung nutzen, solange ihr Gesamtumsatz unter dieser Grenze bleibt.

- Achtung: Dafür ist eine separate Registrierung in jedem betroffenen EU-Land erforderlich.

- In Deutschland müssen sich Kleinunternehmer*innen nicht extra registrieren.

Die neue E-Rechnungspflicht für B2B-Geschäfte, die in Deutschland ab 2025 schrittweise eingeführt wird, gilt für Kleinunternehmer*innen übrigens nicht. Sie können also auch nach 2027, wenn die Übergangsfrist endet, sonstige Rechnungen ausstellen (etwa Rechnungen als PDF). Sie können aber freiwillig E-Rechnungen ausstellen.

Diese Vor- und Nachteile sind für Kleinunternehmer*innen wichtig

Die Kleinunternehmerregelung bietet verschiedene Vorteile, ist aber auch mit Nachteilen verbunden. Du solltest sorgfältig abwägen, welche Seite für dich überwiegt, bevor du eine Entscheidung triffst.

Das sind die wichtigsten Vorteile:

- Keine Umsatzsteuer: Als Kleinunternehmer*in weist du keine Umsatzsteuer in deinen Rechnungen aus.

- Weniger Aufwand: Da du keine Umsatzsteuer ausweist, musst du auch keine monatliche Umsatzsteuervoranmeldung beim Finanzamt machen.

- Günstigere Preise: Du kannst deine Leistungen günstiger anbieten, da deine Kund*innen die Umsatz- bzw. Mehrwertsteuer von 7 oder 19 Prozent nicht zahlen müssen.

Kommen wir zu den wichtigsten Nachteilen:

- Kein Vorsteuerabzug: Die Vorsteuer auf deine Ausgaben kannst du als Kleinunternehmer*in nicht geltend machen. Das heißt: Wenn du für deinen Betrieb etwas kaufst, kannst du dir – anders als alle „normalen“ Unternehmer*innen – die gezahlte Umsatz- bzw. Mehrwertsteuer nicht vom Finanzamt zurückholen.

- Image: Es kann sein, dass du als Kleinunternehmer*in nicht von allen Kund*innen oder Geschäftspartner*innen für voll genommen wirst, da du nur geringe Umsätze hast und offenbar lediglich nebenbei selbstständig bist.

- Preisvorteil fällt beim Wechsel zur Regelbesteuerung weg: Wenn deine Umsätze steigen und du eines Tages den Kleinunternehmerstatus verlierst, musst du Umsatzsteuer erheben. Hast du nur Geschäftskunden, spielt das keine Rolle, sie bekommen die Umsatzsteuer vom Finanzamt zurück. Privatkunden haben diese Möglichkeit nicht. Für sie erhöhen sich deine Preise um 7 oder 19 Prozent!

Voraussetzungen: Wer kann von der Kleinunternehmerregelung profitieren?

Mit der Kleinunternehmerregelung sparst du dir den Aufwand mit der Umsatzsteuervoranmeldung und du kannst günstigere Preise anbieten. Allerdings ist der bürokratische Aufwand mit der passenden Buchhaltungssoftware schnell erledigt, und von der Umsatzsteuerbefreiung profitieren nur Privatkund*innen, Vereine und andere Kleinunternehmer*innen. Unternehmen zahlen die Mehrwertsteuer nämlich gar nicht, sondern verrechnen sie im Rahmen der Vorsteuer mit dem Finanzamt.

Die Kleinunternehmerregelung ist folglich eher sinnvoll, wenn die folgenden Bedingungen erfüllt sind:

- Deine Kund*innen sind überwiegend Privatpersonen (B2C statt B2B)

- Du hast geringe Ausgaben und kaum Investitionen

- Du möchtest den bürokratischen Aufwand so klein wie möglich halten.

Wenn du hohe Ausgaben hast, kann die Kleinunternehmerregelung ein wirtschaftlicher Nachteil sein. Im Normalfall könntest du nämlich für alle betrieblichen Kosten bis zu 19 Prozent vom Finanzamt zurückbekommen (nämlich die Mehrwertsteuer, die du als Kund*in für deine geschäftlichen Ausgaben zahlst). Als Kleinunternehmer*in hast du diese Möglichkeit nicht.

Wann fällt die Kleinunternehmerregelung weg?

Die Kleinunternehmerregelung fällt weg, wenn du während des laufenden Kalenderjahres mehr als 100.000 EUR Umsatz erzielst. Du verlierst dann sofort den Kleinunternehmerstatus und bist verpflichtet, mit der nächsten Rechnung Umsatzsteuer zu erheben. Das betrifft zwar nur wenige Kleinunternehmer*innen, bei denen die Geschäfte plötzlich richtig Fahrt aufgenommen haben. Aber solltest du zu ihnen gehören, solltest du deine Umsätze besonders genau im Blick behalten!

Es gibt noch einen zweiten Fall, in dem die Kleinunternehmerregel wegfällt: Wenn du dich freiwillig entscheidest, zur Regelbesteuerung zu wechseln.

Mal angenommen, dein Umsatz bleibt zwar unterhalb der Umsatzgrenzen, du möchtest dir aber zukünftig die für eingekaufte Waren bezahlte Umsatzsteuer (Vorsteuer) vom Finanzamt zurückholen (bzw. diese mit deiner eingenommenen Umsatzsteuer verrechnen lassen). Dann kannst du zum Beginn des Folgejahres den Verzicht auf die Kleinunternehmerregelung beim Finanzamt beantragen.

Wichtig ist, dass ein freiwilliger Verzicht auf die Kleinunternehmerregelung für fünf Jahre bindend ist. Erst nach Ablauf dieser Frist kannst du von der Regelbesteuerung zur Kleinunternehmerregelung zurückkehren, wenn dein Umsatz dann unter der Grenze von 22.000 EUR liegt. Das ist anders bei einem unfreiwilligen Wechsel von der Kleinunternehmerregelung zur Regelbesteuerung. In dem Fall kannst du sofort wieder zur Kleinunternehmerregelung zurückkehren, sobald dein Umsatz unterhalb der Grenzwerte liegt.

Kleinunternehmerregelung beantragen: So geht’s

Wenn dein Unternehmen unter die Umsatzgrenzen fällt und du gerne die Kleinunternehmerregelung beantragen möchtest, genügt ein formloses Schreiben an das zuständige Finanzamt. Darin gibst du an, dass du gemäß § 19 UStG zukünftig als Kleinunternehmer*in gelten möchtest. Das Finanzamt prüft, ob du die Voraussetzungen erfüllst.

Befindest du dich noch in der Gründungsphase, kannst du einfach im Fragebogen zur steuerlichen Erfassung ankreuzen, dass du die Kleinunternehmerregelung in Anspruch nehmen möchtest. Den Fragebogen erhältst du, sobald du bei den Behörden ein Gewerbe oder eine freiberufliche Tätigkeit anmeldest.

Steuern zahlen: Wann werde ich als Kleinunternehmer*in umsatzsteuerpflichtig?

Als Kleinunternehmer*in solltest du deine Umsätze besonders gründlich überwachen. Vor allem, wenn deine Umsätze plötzlich zu sprudeln beginnen. Keine Sorge, du musst dafür keinen großen Aufwand betreiben. Schon mit einer einfachen Finanzplanung behältst du deine Zahlen im Blick.

Beachte dabei, dass dein Umsatz nicht mit deinem Gewinn zu verwechseln ist. Der Umsatz umfasst die gesamten Einnahmen, die dein Unternehmen für seine Leistungen erhalten hat, inklusive der Umsatzsteuer. Der Gewinn ist einfach gesagt das, was nach Abzug deiner betrieblichen Kosten vom Umsatz übrigbleibt.

Wichtig zu wissen ist außerdem, dass bei den Umsatzgrenzen für die Kleinunternehmerregelung nur der Umsatz gezählt wird, der normalerweise umsatzsteuerpflichtig wäre. Es gibt aber auch Leistungen, für die grundsätzlich keine Umsatzsteuer fällig wird, etwa im medizinischen Bereich.

Nehmen wir an, du hast eine kleine Tischlerwerkstatt und erledigst nur wenige Aufträge im Jahr. Dein Gewinn liegt bei weniger als 10.000 EUR im Jahr. Trotzdem kannst du die Kleinunternehmerregelung nicht in Anspruch nehmen, da dein Umsatz bei 28.000 EUR liegt. Darin enthalten sind nämlich auch die Kosten für Fenster und Türen, die du bei deinen Kund*innen einbaust und die du – neben der eigentlichen Arbeitszeit – in Rechnung stellst.

Denk auch daran, dass es neben der Umsatzsteuer weitere Steuern für Selbstständige gibt, die du zahlen musst. Allen voran die Einkommensteuer, die auf der Basis deiner jährlichen Steuererklärung ermittelt wird. Ob du außerdem Gewerbesteuer und/oder Körperschaftsteuer zahlen musst, hängt von deiner Rechtsform und deinem Jahresumsatz ab. Da bei der Gewerbesteuer ein Freibetrag von 24.500 EUR bezogen auf den Gewinn (!) gilt, spielt sie für viele Kleinunternehmer*innen keine Rolle.

Kleinunternehmerregelung: Rechnungen schreiben

Als Kleinunternehmer*in gilt für dich eine Besonderheit bei der Rechnungsstellung. Es ist wichtig, dass du bei deinen Rechnungen nicht einfach nur auf die 7 oder 19 Prozent Umsatzsteuer verzichtest, sondern ausdrücklich darauf hinweist, dass der Rechnungsbetrag keine Umsatzsteuer enthält. Dabei ist es nicht zwingend erforderlich und auch nicht empfehlenswert, den Begriff „Kleinunternehmerregelung“ zu verwenden. Ein Hinweis auf den entsprechenden Paragrafen im Steuergesetz reicht aus. Eine Erläuterung auf deinen Rechnungen könnte zum Beispiel so aussehen:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet“.

Eine ordnungsgemäße Kleinunternehmer-Rechnung sollte folgende Informationen enthalten:

- Deinen vollständigen Namen und deine Adresse

- Den vollständigen Namen und die Adresse des Rechnungsempfängers

- Das Rechnungsdatum

- Eine einmalige, fortlaufende Rechnungsnummer

- Deine Steuernummer oder Umsatzsteuer-Identifikationsnummer

- Menge und Art der gelieferten Waren oder erbrachten Dienstleistungen

- Das genaue Liefer- oder Leistungsdatum (kann mit dem Rechnungsdatum übereinstimmen) oder einen Liefer- bzw. Leistungszeitraum

- Den Hinweis auf den Grund für das Fehlen der Umsatzsteuer-Angaben

- Bei grundstücksbezogenen Leistungen: Den Hinweis auf die zweijährige Aufbewahrungspflicht für private Leistungsempfänger

Newsletter

Bleib immer einen Schritt voraus mit unserem Newsletter: Erfahre als Erste*r über bevorstehende Webinare, die neuesten Nachrichten und praxisnahe Handlungsempfehlungen direkt in dein Postfach.

Abonniere jetzt und bleibe immer informiert!

Erfahre als Erste*r über bevorstehende Webinare, die neuesten Änderungen für Selbstständige und praxisnahe Handlungsempfehlungen direkt in dein Postfach.

Abonniere jetzt und bleibe immer informiert!

Kleinunternehmerregelung: Gängige Missverständnisse

Rund um die Kleinunternehmerregel kursieren einige Irrtümer und Missverständnisse. Wir klären auf:

- Der Begriff Kleinunternehmer*in ist keine Rechtsform. Es handelt sich vielmehr um einen Begriff aus dem Steuerrecht.

- Die Kleinunternehmerregelung ist nicht nur Freiberufler*innen vorbehalten. Sowohl Gewerbetreibende als auch freiberuflich Tätige können Kleinunternehmer*innen sein.

- Die Kleinunternehmerregelung ist freiwillig. Auch bei geringen Einkünften kannst du die Umsatzsteuer auf deinen Rechnungen ausweisen.

- Als Kleinunternehmer*in bleibt es dir überlassen, ob du eine Umsatzsteuer-Identifikationsnummer beantragen möchtest oder nicht.

- Auch als Kleinunternehmer*in musst du gegenüber dem Finanzamt deine Einnahmen und Ausgaben mit einer Steuererklärung nachweisen, wobei Freiberufler*innen ihre Buchhaltung in Form einer einfachen Einnahmen-Überschuss-Rechnung (EÜR) erledigen können.

- Auch als Kleinunternehmer*in musst du eine Einkommensteuererklärung abgeben und bei Überschreiten des Steuerfreibetrags Einkommensteuer zahlen.

- Die Kleinunternehmerregelung kannst du für dich als unternehmerisch tätige Person nur einmal in Anspruch nehmen. Bei mehreren Selbstständigkeiten (z.B. Freiberuf und Gewerbe) werden die Umsätze zusammengerechnet.

- Grundsätzlich umsatzsteuerfreie Umsätze (z.B. Heilbehandlung, VHS-Aufträge) zählen nicht mit in die 22.000-Euro-Grenze.

Fazit: Das bringt die Kleinunternehmerregelung

Die Kleinunternehmerregelung soll insbesondere Selbstständige, die nebenberuflich oder saisonal tätig sind, steuerlich und bürokratisch entlasten. Wenn du niedrige Umsätze erzielst, steht es dir frei, die Kleinunternehmerregelung zu nutzen oder nicht. Du sparst dir dadurch die monatliche Umsatzsteuervoranmeldung. Das ist praktisch, beachte jedoch, dass moderne Buchhaltungssoftware diese Aufgabe erheblich vereinfacht, weshalb dieser Punkt allein nicht ausschlaggebend für deine Entscheidung sein sollte.

Ein weiterer Vorteil: Du kannst deine Leistungen um bis zu 19 Prozent günstiger anbieten als deine Wettbewerber*Innen, da du keine Umsatzsteuer draufschlagen musst. Allerdings profitieren davon nur Privatpersonen. Und: Da du selbst die Mehrwertsteuer, die du beim Einkaufen bezahlst, nicht vom Finanzamt erstattet bekommst, reduziert sich dieser Vorteil wieder.

Alles in allem ist die Kleinunternehmerregelung eine gute Option, wenn du im B2C-Geschäft tätig bist und nur geringe Investitionen und Betriebskosten hast. Die Beantragung der Kleinunternehmerregelung erfolgt stets bei Gründung mithilfe des Fragebogens zur steuerlichen Erfassung. Bei Unterschreitung der Grenze im Laufe deines Geschäftslebens genügt es, dem Finanzamt in einem formlosen Schreiben mitzuteilen, dass du ab dem Folgejahr wieder die Kleinunternehmerregelung für dich nutzen möchtest. Ein aktiver Verzicht auf die Kleinunternehmerregelung ist aber für fünf Jahre gültig. Es ist also nicht möglich, ein Jahr lang darauf zu verzichten und in dieser Zeit alle größeren Anschaffungen (mehrwertsteuerfrei) zu tätigen.

FAQ Kleinunternehmerregelung 2025

Was ist die Kleinunternehmerregelung und wer kann sie nutzen?

Die Kleinunternehmerregelung soll Selbstständigen mit wenig Umsatz (z. B. nebenberuflich Selbstständigen) das Leben erleichtern und sie von Papierkram entlasten. Wer von der Kleinunternehmerregelung Gebrauch macht, muss nämlich keine Umsatzsteuer auf den Rechnungen ausweisen und keine Umsatzsteuervoranmeldungen erstellen. Voraussetzung ist, dass der Umsatz unter bestimmten Grenzen bleibt. Seit 2025 gilt: Wer im Vorjahr unter 25.000 EUR netto Umsatz gemacht hat und im laufenden Jahr nicht mehr als 100.000 EUR, kann Kleinunternehmer*in sein (bis 2024 waren diese Grenzwerte 22.000 bzw. 50.000 EUR und es galten jeweils die Bruttobeträge).

Was ändert sich für Kleinunternehmer*innen ab 2025?

Ab dem 1. Januar 2025 gibt es bei der Kleinunternehmerregelung folgende Neuerungen:

- Erhöhte Umsatzgrenzen

Vorjahresumsatz darf bis zu 25.000 EUR netto betragen (statt bisher 22.000 EUR brutto).

Im laufenden Jahr darf der Umsatz bis zu 100.000 EUR netto erreichen (statt bisher 50.000 EUR brutto). - EU-weite Anwendung

Die Kleinunternehmerregelung kann nun auch für Umsätze in anderen EU-Ländern genutzt werden, solange diese insgesamt unter 100.000 EUR netto bleiben. - Brutto-/Netto-Anpassung

Die neuen Beträge sind Nettogrenzen. Die Erhöhung fällt dadurch noch deutlicher aus.

Wichtig zu wissen: Die neuen Regelungen gelten ab 2025. Der erhöhte Grenzwert für den Vorjahresumsatz erhöht sich dadurch schon für das Jahr 2024 (das Vorjahr). Konkret bedeutet das: Wenn du im Jahr 2024 mehr als 22.000 EUR Umsatz (aber weniger als 25.000 EUR) gemacht hast, kannst du folglich weiter von dieser Regelung Gebrauch machen!

Was passiert, wenn ich mehr als 50.000 EUR Umsatz mache?

Bis 2024 war die Regel: Sobald du mehr als 50.000 EUR brutto Umsatz im laufenden Jahr gemacht hattest, wurdest du im Folgejahr umsatzsteuerpflichtig (Regelbesteuerung).

Seit 2025 liegt die Grenze bei 100.000 EUR netto. Überschreitest du diese Grenze, wirst du sofort umsatzsteuerpflichtig, nicht erst im Folgejahr. Ein derart rasanten Umsatzsprung werden aber nur wenige Kleinunternehmer*innen schaffen.

Was passiert, wenn ich die Umsatzgrenzen überschreite?

- Überschreitung der 25.000 EUR Netto-Vorjahresgrenze: Ab dem Folgejahr wirst du umsatzsteuerpflichtig.

- Überschreitung der 100.000 EUR Netto-Grenze im laufenden Jahr: Du wirst sofort umsatzsteuerpflichtig (ab dem Moment des Überschreitens).

Wichtig: Rückwirkend musst du keine Umsatzsteuer zahlen. Aber du musst deine Rechnungen ab dem Moment der Steuerpflicht mit Umsatzsteuer ausstellen und die Umsatzsteuer ans Finanzamt abführen.

Welche Vorteile bringt die Kleinunternehmerregelung?

Die Kleinunternehmerregelung hat mehrere Vorteile:

- Keine Umsatzsteuerpflicht: Du musst keine Umsatzsteuer berechnen oder abführen.

- Weniger Bürokratie: Es entfällt die monatliche Umsatzsteuervoranmeldung.

- Günstigere Preise: Kund*innen profitieren von Preisen ohne Umsatzsteueraufschlag.

Diese Vorteile sind besonders für Unternehmer*innen mit Privatkund*innen und eher geringen Ausgaben attraktiv.

Welche Nachteile hat die Kleinunternehmerregelung?

- Keine Vorsteuererstattung: Wenn du größere Investitionen tätigst, kannst du die gezahlte Umsatzsteuer/Vorsteuer nicht vom Finanzamt zurückholen.

- Negatives Image: Kleinunternehmer*innen könnten von Kund*innen als weniger etabliert oder professionell wahrgenommen werden. Dies kann insbesondere im B2B-Bereich oder bei hochpreisigen Dienstleistungen zu einem Vertrauensverlust führen.

- Wechsel zur Regelbesteuerung: Wer über die Umsatzgrenzen kommt, muss sich auf eine Umstellung auf die Regelbesteuerung vorbereiten. Dieser Wechsel bedeutet für Privatkund*innen eine Preiserhöhung, ohne dass du wirklich mehr Geld für deine Leistungen bekommst. Das solltest du von Anfang an mitbedenken.

Wie beantrage ich die Kleinunternehmerregelung?

Die Beantragung erfolgt ganz einfach beim zuständigen Finanzamt. Gründende können im Fragebogen zur steuerlichen Erfassung angeben, dass sie die Kleinunternehmerregelung nutzen möchten. Bestehende Selbstständige können diese durch ein formloses Schreiben mitteilen, sofern die Umsatzgrenzen eingehalten werden.