Finanzplanung

Hast du die Finanzen für dein Unternehmen im Blick?

Mal ehrlich: Weißt du, wie hoch deine monatlichen Ausgaben sind? Oder wie viel Umsatz du in den letzten vier Wochen gemacht hast? Viele Unternehmer*innen können diese Fragen nur vage beantworten, weil sie irgendwann vor lauter Arbeit ihre Finanzen aus dem Blick verloren haben. Das kann fatale Folgen haben. Wir zeigen dir, wie du mit einfachen Mitteln einen Finanzplan erstellen und deine Geschäfte planen und steuern kannst.

Finanzplan erstellen: Überblick über deine Finanzen

Wenn du wissen willst, wie es um deine Firma steht, solltest du dir als Erstes deine Kontoauszüge vornehmen, und zwar die für deine Privat- und für deine Geschäftskonten. So banal dieser Tipp klingt, wird er doch immer wieder geflissentlich ignoriert. Gerade, wenn es mal nicht so rund läuft, greifen viele Unternehmer*innen lieber auf die gute alte Vogel-Strauß-Taktik zurück, anstatt sich der Wahrheit zu stellen. Diesen Fehler machst du nicht!

Das Wichtigste auf einen Blick: Das Monatsbudget

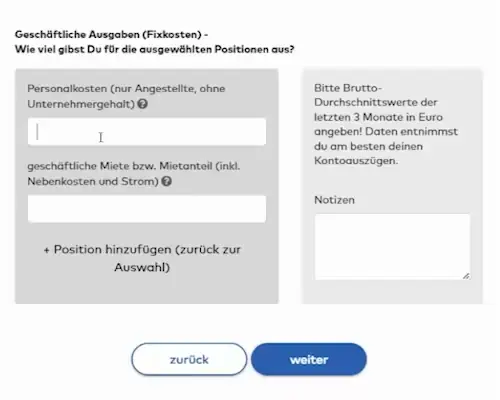

Deine Kontoauszüge verraten dir, ob du noch Geld in der Kasse hast und wie groß dein finanzieller Spielraum ist. Sie stellen aber nur eine mehr oder weniger zufällige Momentaufnahme dar. Aufschlussreicher ist da ein Monatsbudget, das dir deine durchschnittlichen Einnahmen und Ausgaben aufzeigt. Um dir die Finanzplanung für dein Unternehmen zu erleichtern, haben wir ein einfaches Werkzeug für die Erstellung deines Monatsbudgets entwickelt. Alles, was du tun musst, ist, deine durchschnittlichen Einnahmen und Ausgaben zu ermitteln und in die Excel-Tabelle einzutragen. Die Zahlen werden automatisch zusammengeführt, und schon kannst du erkennen, ob sich deine Selbstständigkeit lohnt oder nicht.

Monatsbudget-Tool

Endlich verstehen, wo das Geld bleibt!

In wenigen Minuten zum Monatsbudget. Du erkennst sofort, wo du sparen kannst oder wie viel Geld fehlt.

Was umfasst die Finanzplanung?

Welche Zahlen du bei der Erstellung deines Monatsbudgets berücksichtigen musst, hängt von deinem Geschäftsmodell und von deinen Lebensumständen ab. Auch hier helfen dir die Kontoauszüge der letzten Monate weiter. Wenn du deine Finanzplanung professionell aufbauen möchtest, erfährst du im Artikel „Finanzplan erstellen“ von Smart Business Control, wie du Schritt für Schritt deine Zahlen strukturierst, typische Fehler vermeidest und dein Unternehmen finanziell solide aufstellst.

Diese Zahlen brauchst du, wenn du einen soliden Finanzplan erstellen willst:

- Betriebliche Ausgaben

Büromieten, Stromkosten, Personalkosten, Büromaterial, Kosten für Werbung, Versicherungsgebühren, Kosten für Fahrzeuge, Einkaufspreise für Material oder Waren. - Private Ausgaben

Wohnungsmiete, Stromkosten, Altersvorsorge, Krankenkasse, Versicherungsbeiträge, Ausgaben für Lebensmittel, Kleidung, Kultur und Reisen, Gebühren für Fernsehen, Telefon und Internet, Steuerrücklagen. - Betrieblichen Einnahmen

Umsätze, wenn nötig, getrennt nach Position. So siehst du, mit welchen Bereichen du den Hauptumsatz machen und welche nur wenig zu den Einnahmen beitragen. - Private Einnahmen

Kindergeld, Mieteinnahmen, Unterhaltszahlungen, Einkommen des Partners.

Einmalige und außergewöhnliche Kosten, etwa für den Vollschaden an deinem Laptop, kannst du schätzen.

Wenn du alle Zahlen in dein Monatsbudget eingetragen hast, erkennst du mit einem Blick, wie viel Geld dein Geschäft abwirft und wie viel du eigentlich verdienen müsstest, um davon leben zu können. Wichtige Kostentreiber fallen dir sofort ins Auge und Einspar- oder Umsatzpotenziale lassen sich leicht ausmachen.

Wenn das Ergebnis dir zeigt, dass du Monat für Monat Miese machst, solltest du das Ruder herumreißen und sich überlegen, wie du das ändern kannst. Dabei ist es völlig unerheblich, ob du deine Kosten reduzierst, indem du in eine preiswertere Wohnung umziehst oder indem du deine Ware günstiger einkaufen. Im Endeffekt führt nämlich beides dazu, dass du mit weniger Einnahmen zurechtkommst.

Finanzplanung: Hilft dir deine Betriebswirtschaftliche Auswertung?

Sofern du oder dein*e Steuerberater*in regelmäßig eine Betriebswirtschaftliche Auswertung (BWA) erstellen, lohnt es sich, diese für die Analyse deiner wirtschaftlichen Situation heranzuziehen. Sie basiert auf der laufenden Buchhaltung und wird üblicherweise monatlich oder quartalsweise erstellt. Allerdings fällt es manchen Unternehmer*innen schwer, sie richtig zu lesen. Für deine Finanzplanung empfehlen wir daher ein Monatsbudget, weil es übersichtlicher ist und sich auf die wichtigsten wirtschaftlichen Zusammenhänge beschränkt. Trotzdem kann dir deine BWA helfen, denn du kannst ihr die Zahlen entnehmen, die du für dein Monatsbudget brauchst.

Wenn für dein Unternehmen keine BWA vorliegen, zieh die Kontoauszüge der letzten Monate und deine eigenen Aufzeichnungen über Umsätze und Kosten heran. Notfalls reicht es auch, die durchschnittlichen Werte zu schätzen.

Die Liquiditätsplanung: wissen was kommt

Das Monatsbudget zeigt dir, wie dein Unternehmen im Moment dasteht. Das ist gut. Noch besser ist es natürlich, für die Zukunft gewappnet zu sein. Deine vorrangige Aufgabe als Unternehmer*in besteht darin, deine Zahlungsfähigkeit jederzeit sicherzustellen. Wenn du das nicht dem Zufall überlassen willst, brauchst du eine solide Liquiditätsplanung. Sie ist der Kern jedes Finanzplans und bildet im Unterschied zum Monatsbudget und zur BWA nicht nur die Vergangenheit ab, sondern enthält auch Aussagen über die Zukunft.

Nur mit einer soliden Liquiditätsplanung kannst du heute schon sehen, ob du morgen noch flüssig bist, also ob du auch in den kommenden Monaten noch Gehälter, Steuern, Sozialversicherungsbeiträge, Kreditraten und die neuen Warenlieferungen pünktlich bezahlen kannst. Sind Engpässe absehbar, wird es höchste Zeit, entsprechende Gegenmaßnahmen zu ergreifen.

Aber auch, wenn die Auftragsbücher gut gefüllt sind, brauchst du eine Übersicht über die finanzielle Entwicklung deines Unternehmens. Nur wenn du deine zukünftigen Einnahmen und Ausgaben realistisch planst, kannst du entscheiden, wann der richtige Moment gekommen ist, um etwa größere Investitionen zu stemmen oder die nächste Marketing-Kampagne in Angriff zu nehmen.

Auch für die Liquiditätsplanung haben wir eine Excel-Vorlage erarbeitet. Wenn du bereits Monatsbudget mit unserem Tool erfasst hast, kannst du dieses als Grundlage für deine Planung nutzen.

Mit dem Tabellenblatt "Liquidität" planst du deine monatlichen geschäftlichen Ein- und Auszahlungen. Ganz unten in der Tabelle trägst du dann deine monatlich benötigte Privatentnahme ein, die du im besten Fall vorher bereits mit dem Werkzeug "Monatsbudget" ermittelt hast. Die Tabelle führt dann Monat für Monat beide Bereiche zusammen und du erfährst, wie sich deine Liquidität (sprich dein Kontostand) in den nächsten Monaten voraussichtlich entwickelt. Hier siehst du genau die jeweiligen monatlichen Überschüsse bzw. Defizite.

Wenn du eine Liquiditätsplanung erstellst, schätzt du zunächst deine zukünftigen Einnahmen und überlegst, in welchem Monat diese auf dein Konto fließen. Dort trägst du sie dann als Einzahlungen ein. Dabei kommt es darauf an, so realistisch wie möglich zu sein. Widerstehe der Versuchung, deine Zahlen schönzurechnen! Denn dann wäre deine Planung völlig wertlos. Denk daran: Deine Liquiditätsplanung ist in erster Linie für dich selbst ein wichtiges Instrument der Unternehmensplanung. Sie signalisiert zugleich dritten, dass du deine Finanzen im Griff hast, beispielsweise deinen Gläubigern, denen du dank einer klugen Planung realistische Ratenzahlungen anbietest, die sie dann auch einhalten können.

Wenn du alle erforderlichen Zahlen eingegeben hast, zeigt dir deine Liquiditätsplanung klipp und klar, ob die laufenden Kosten durch Aufträge bzw. Einnahmen gedeckt sind.

Was tun, wenn das Geld chronisch knapp ist?

Das Wichtigste ist, sich einen Überblick zu verschaffen. Wenn du bereit bist, dich ehrlich mit deinen Finanzen auseinanderzusetzen, bist du schon auf einem ausgezeichneten Weg! Solltest du dann feststellen, dass dein Laden dauerhaft nicht läuft, ist es höchste Zeit, das zu ändern. Dabei gibt es verschiedene Hebel, an denen du ansetzen kannst:

1. Kosten sparen

Am einfachsten ist es, die Kosten zu senken. Stell jeden Posten auf deiner Ausgabenseite (betrieblich und privat) infrage. Beginn dabei mit den größten Kostentreibern. Wenn du als Malermeister nur fünf Briefe im Monat verschickst, ist der Ausgabenfaktor „Porto“ wahrscheinlich zu vernachlässigen. Als Betreiber eines Online-Shops kannst du durch Einsparungen in diesem Bereich jedoch viel erreichen.

Arbeite Schritt für Schritt alle Kosten – auch die privaten – durch und notiere, ob und wie viel Geld sich jeweils einsparen ließe und was dafür zu tun ist.

2. Umsätze steigern

Ein zweiter Ansatz besteht darin, die Einnahmen zu erhöhen und Umsätze zu steigern. Das ist aus betriebswirtschaftlicher Sicht immer wünschenswert, setzt aber ein wenig mehr Denkarbeit voraus. Einfach die Preise zu erhöhen, weil das Geld knapp wird, erweist sich in den seltensten Fällen als zielführend, weil dadurch noch mehr Kund*innen verschreckt werden könnten. Überlege lieber, wie du deine Verkäufe steigern kannst. Wie kannst du Kund*innen begeistern? Das findest du am ehesten heraus, indem du sie persönlich fragst:

- Was ist ihnen wichtig?

- Was finden sie an deinem Angebot gut und was stört sie?

Sei dabei unbedingt offen für Kritik und erkläre eingangs, worum es dir geht. Wenn deine Gesprächspartner*innen merken, dass du kein Verkaufsgespräch führst, werden sie dir sicher gerne behilflich sein.

Entwickel eine wirkungsvolle Marketingstrategie und setze dir realistische Ziele (zum Beispiel 5 neue Kund*innen im Monat gewinnen). Außerdem solltest du immer über neue Produkte und Vertriebswege nachdenken – das ist Teil deiner täglichen Arbeit als Unternehmer*in!

3. Einen Kredit aufnehmen

Auch deine Hausbank ist ein wichtiger Ansprechpartner, wenn es darum geht, die Liquidität sicherzustellen. Geh aber auf keinen Fall unvorbereitet in das Gespräch. Verzweifelte Unternehmer*innen, die eine Finanzierung wollen, um Löcher zu stopfen, aber keine Idee haben, wie sie aus der Krise rauskommen, sind der Albtraum eines jeden Banksachbearbeiters!

Nur, wenn du deinen Geldgeber*innen klarmachen kannst, wie du deinen Laden wieder auf Erfolgskurs bringen, werden sie dir auch in schwierigen Zeiten zur Seite stehen und dir den Kredit nicht verweigern. Zudem ist ein Kredit nur eine Lösung, wenn du die laufende Rückzahlung auch wirklich leisten kannst. Ansonsten verschiebt er das Problem nur nach hinten!

4. Eine Nebenbeschäftigung suchen

Für einige Unternehmer*innen hat es sich auch als gutes Modell erwiesen, sich durch einen Nebenjob eine weitere Geldquelle zu erschließen. Dies kann sowohl ein Minijob als auch eine Teilzeitstelle sein. Der Vorteil ist eine größere finanzielle Sicherheit, der Nachteil allerdings, dass dann Zeit für die Weiterentwicklung der Selbstständigkeit fehlt und man sich ggf. von einigen Träumen verabschieden muss.

Nutze unsere Vorlagen für die Erstellung eines Monatsbudgets und für Ihre Liquiditätsplanung, um sich selbst und Dritten einen realistischen Überblick über Ihre Finanzen zu verschaffen und um ein tragfähiges Konzept für die Zukunft deines Unternehmens zu entwickeln.

Fazit

Viele Unternehmer*innen verlieren den Überblick über ihre Finanzen, was zu Problemen führen kann. Ein erster Schritt ist das Prüfen der Kontoauszüge. Ein Monatsbudget, erstellt mit einer einfachen Excel-Tabelle, hilft, die durchschnittlichen Einnahmen und Ausgaben zu erfassen. Dies zeigt, ob sich die Selbstständigkeit finanziell lohnt.

Für die Zukunftssicherung ist eine realistische Liquiditätsplanung wichtig, um Engpässe frühzeitig zu erkennen und Maßnahmen zu ergreifen. Wenn das Geschäft Verluste macht, können Kosten gesenkt, Umsätze gesteigert, Kredite aufgenommen oder Nebenjobs gesucht werden. Ehrliche Analyse und gezielte Maßnahmen sind entscheidend für eine erfolgreiche Finanzplanung.