Jetzt neu: Unser kostenloses Online-Training „Business neu denken"

Rentabilitätsvorschau

So erstellst du eine Gewinn-Verlust-Rechnung

Als Unternehmer*in kennst du die Herausforderungen des täglichen Geschäftslebens nur zu gut. Zwischen Kundengewinnung, Produktentwicklung und der Steuerung deines Teams kann die finanzielle Planung leicht in den Hintergrund geraten. Doch gerade hier verbirgt sich der Schlüssel zu nachhaltigem Erfolg und finanzieller Sicherheit. Eine Rentabilitätsvorschau zeigt dir, wie sich dein Unternehmen entwickelt und ob sich dein tägliches Engagement wirklich auszahlen wird.

Dieser Ratgeber nimmt dich an die Hand und zeigt dir, warum und wie eine durchdachte Rentabilitätsvorschau dir die Steuerung deines Unternehmens erleichtern kann.

Was ist eine Rentabilitätsvorschau?

Stell dir vor, du könntest in die Zukunft deines Unternehmens blicken: Wie viel Geld wirst du einnehmen? Wie viel wirst du ausgeben? Und was bleibt am Ende des Jahres davon übrig? Genau hier kommt die Rentabilitätsvorschau ins Spiel. Sie ist wie eine Art Glaskugel für deine Unternehmensfinanzen.

Einfach gesagt ist die Rentabilität eine Kennzahl, die dir verrät, ab wann deine Geschäftsaktivitäten mehr einbringen, als sie kosten. In der Rentabilitätsvorschau werden alle erwarteten Einnahmen den voraussichtlichen Ausgaben in einem bestimmten Zeitraum gegenübergestellt. Dieses Zahlenwerk, oft auch als Ertragsvorschau bezeichnet, beantwortet die Frage: Wie viel Gewinn werde ich am Ende des Zeitraums (meist eines Geschäfts- oder Kalenderjahres) erwirtschaftet haben? Oder erwartet mich womöglich ein Verlust?

Viele Unternehmer*innen erstellen die Rentabilitätsvorschau genau ein Mal in ihrem Leben: Bevor sie ihr Unternehmen gründen, als Teil ihres Businessplans. In diesem Fall umfasst ihre Rentabilitätsvorschau meist die ersten drei Geschäftsjahre nach der Eröffnung ihres Geschäfts. Ein wichtiger Meilenstein darin ist der Break-even-Point, also der Punkt, ab dem das erste Mal mehr Geld erwirtschaftet als ausgegeben wird.

Wer schon länger selbstständig ist, hat diesen Punkt in der Regel schon hinter sich. Trotzdem sollten alle Unternehmer*innen ihre Rentabilitätsvorschau regelmäßig fortschreiben. Warum? Erstens gibt es keine Garantie, dass ein Unternehmen nach Überschreiten des Break-Even-Punkts für immer in der Gewinnzone bleibt. Zweitens kann ein Gewinn natürlich mal mehr und mal weniger groß ausfallen. Um fundierte Entscheidungen zu treffen, solltest du wissen, wie viel Geld am Ende des Jahres übrigbleibt. Dann kannst du zum Beispiel deine Investitionen so planen, dass sie in ein Geschäftsjahr mit hohem Gewinn fallen, um deine Steuerlast optimal zu reduzieren.

Wenn du jetzt fürchtest, dass das alles zu viel Arbeit macht, können wir dich beruhigen. Die meisten Zahlen, die du benötigst, liegen dir aus den vergangenen Geschäftsjahren vor und müssen lediglich an die aktuellen bzw. zukünftigen Entwicklungen angepasst werden. Du musst dich auch nicht jede Woche mit dem Thema befassen. Es ist schon viel gewonnen, wenn du mehrmals im Jahr die Zahlen aus der Vorschau mit der Realität vergleichst.

Vorteile: Was bringt eine Rentabilitätsvorschau?

Das sind die wichtigsten Vorteile einer Rentabilitätsvorschau:

- Sie zeigt auf, ob dein Unternehmen in der Lage ist, alle laufenden Kosten zu decken und darüber hinaus Gewinn zu erzielen.

- Sie warnt dich frühzeitig, falls die Gewinne zurückgehen, und sorgt dafür, dass du rechtzeitig dagegen vorgehen kannst.

- Sie lässt dich erkennen, wie sich steigende Kosten, etwa Energiekosten, auf deinen Gewinn auswirken.

- Sie hilft dir zu entscheiden, ob und wann du finanziell bereit bist, in dein Unternehmen zu investieren.

- Sie dient als Orientierungshilfe, um ggf. deinen Unternehmerlohn nach oben oder unten anzupassen.

- Sie dient dazu, potenzielle Geldgeber*innen und Geschäftspartner*innen zu überzeugen, dir Geld zu leihen, in dein Unternehmen zu investieren oder einzusteigen.

Wichtig: Zwei Begriffe werden häufig miteinander verwechselt: Rentabilität und Liquidität. Beide sind für dein Unternehmen wichtig, aber es gibt einen wichtigen Unterschied: Die Rentabilitätsvorschau fokussiert sich auf Gewinn und Verlust innerhalb eines bestimmten Zeitraums, während die Liquiditätsplanung den Fluss von Bargeld an einem bestimmten Zeitpunkt darstellt. Erstere zeigt dir, ob sich dein Einsatz lohnt. Letztere zeigt dir, wie viel Geld du zur Verfügung hast – ganz gleich, woher es stammt. Deshalb wird zum Beispiel ein Kredit je nach Planung unterschiedlich behandelt: Er erhöht die Liquidität eines Unternehmens in dem Moment, in dem er ausgezahlt wird. Aber er erhöht nicht die Rentabilität, weil er nicht erwirtschaftet wurde und wieder zurückgezahlt werden muss.

Die Rentabilitätsvorschau ist ein entscheidendes Instrument für die Unternehmensplanung. Sie ist nicht nur für das Finanzamt oder die Bank relevant ist, sondern vor allem für dich als Unternehmer*in. Sie ermöglicht dir, fundierte Entscheidungen zu treffen, zeigt, ob dein Unternehmen auf einem guten Weg ist, und unterstützt dich dabei, strategisch über zukünftige Investitionen nachzudenken, um so auch deine Steuern zu optimieren.

Newsletter

Bleib immer einen Schritt voraus mit unserem Newsletter: Erfahre als Erste*r über bevorstehende Webinare, die neuesten Nachrichten und praxisnahe Handlungsempfehlungen direkt in dein Postfach.

Abonniere jetzt und bleibe immer informiert!

Erfahre als Erste*r über bevorstehende Webinare, die neuesten Änderungen für Selbstständige und praxisnahe Handlungsempfehlungen direkt in dein Postfach.

Abonniere jetzt und bleibe immer informiert!

Wann ist es Zeit für eine Rentabilitätsvorschau?

Auch wenn du dein Unternehmen schon vor einiger Zeit gegründet hast, bleibt die Rentabilitätsvorschau ein wertvolles Instrument für deine geschäftliche Weiterentwicklung. Da sie nicht für deine tagtäglichen Entscheidungen, sondern eher für die mittel- bis langfristige Planung relevant ist, musst du dich nicht jede Woche damit auseinandersetzen. Aber etwa alle zwei bis drei Monate solltest du dir etwas Zeit nehmen und deine Soll-Zahlen aus der Vorschau mit den aktuellen Ist-Zahlen vergleichen, um deine Rentabilitätsvorschau ggf. anzupassen. Außerdem ist eine Beschäftigung mit der Rentabilität deines Unternehmens immer dann sinnvoll, wenn du vor wichtigen Entscheidungen stehst.

In diesen Momenten ist eine Rentabilitätsplanung besonders wertvoll:

- Bei geschäftlichen Veränderungen: Stehen große Veränderungen an, wie die Einführung eines neuen Produkts, die Expansion in neue Märkte oder eine grundlegende Änderung der Geschäftsstrategie? Dann hilft dir eine Rentabilitätsvorschau, die finanziellen Auswirkungen dieser Schritte zu bewerten und zu verstehen, ob und wie sie sich lohnen.

- Für die Finanzplanung: Eine detaillierte Ertragsvorschau ermöglicht es dir, deine Finanzen präzise zu planen und zu steuern. Sie gibt Aufschluss darüber, wo dein Unternehmen finanziell steht und hilft dir, zukünftige Investitionen besser zu planen.

- Um Geldquellen zu erschließen: Ganz gleich, ob du einen Kredit beantragen, Investor*innen begeistern oder neue Geschäftspartner an Bord holen möchtest, ohne eine aktuelle Rentabilitätsplanung wirst du nicht weit kommen. Schließlich wollen deine Geldgeber*innen und Partner*innen wissen, worauf sie sich einlassen.

- Zur Steueroptimierung: Durch strategische Investitionsplanung auf Basis deiner Rentabilitätsvorschau kannst du potenziell Steuern sparen. Sie zeigt dir, wann der beste Zeitpunkt für eine Investition ist und wie sich diese auf deinen Gewinn als Besteuerungsgrundlage für die Einkommensteuer und eventuelle Gewerbesteuer auswirkt.

Beispiel: Nehmen wir an, du führst eine erfolgreiche Webdesign-Agentur. Nach Jahren stetigen Wachstums erwägst du, in eine spezialisierte Software zu investieren, die das Projektmanagement vereinfachen und die Kundenzufriedenheit steigern soll. Die Frage ist: Lohnt sich diese Investition finanziell? Eine Rentabilitätsvorschau kann hier Klarheit schaffen. Sie berücksichtigt nicht nur die Kosten für die Anschaffung und Implementierung der Software, sondern auch die erwarteten Einsparungen bei Arbeitszeit und die potenzielle Steigerung der Auftragseingänge. So kannst du fundiert entscheiden, ob und wann diese Investition für dein Unternehmen sinnvoll ist.

Wie sieht eine Ertragsvorschau aus?

Eine gut strukturierte Rentabilitätsvorschau ist der Schlüssel, um die finanzielle Zukunft deines Unternehmens effektiv zu planen und zu steuern. Doch wie ist sie aufgebaut, und welche Informationen sind enthalten? Hier ein Überblick, der dir hilft, die Struktur und den Inhalt einer Rentabilitätsvorschau besser zu verstehen:

- Zeitraum: Typischerweise umfasst eine Rentabilitätsvorschau einen Zeitraum von drei Geschäftsjahren. Dieser Rahmen gibt dir genügend Weitblick, um langfristige Entwicklungen und Trends in deiner Finanzplanung zu berücksichtigen.

- Umsatzerwartungen: Der erste Teil einer Rentabilitätsvorschau widmet sich den erwarteten Umsätzen. Hier trägst du ein, wie viel Geld du voraussichtlich mit deinen Produkten oder Dienstleistungen verdienen wirst. Diese Prognosen basieren auf deinen bisherigen Geschäftserfahrungen, Marktforschungen und Verkaufstrends.

- Kostenplanung: Im Anschluss an die Umsatzerwartungen folgt die detaillierte Aufstellung aller erwarteten Kosten. Dazu gehören Materialkosten, Personalkosten, Mietkosten, Marketingausgaben und alle weiteren Betriebskosten. Diese Aufstellung sollte so detailliert wie möglich sein, um dir ein klares Bild von den notwendigen Ausgaben zu geben.

- Gewinn- und Verlustrechnung: Aus der Gegenüberstellung von erwarteten Umsätzen und geplanten Kosten ergibt sich das erwartete Betriebsergebnis (Gewinn oder Verlust) für jedes Geschäftsjahr. Dieser Teil der Vorschau ist entscheidend, denn er zeigt, ob und wann dein Unternehmen profitabel sein wird.

Rentabilitätsvorschau erstellen – so geht’s

Falls du bisher immer geglaubt hast, eine Rentabilitätsvorschau sei unglaublich aufwändig, können wir dich beruhigen. Wie dir die Vorlage oben zeigt, wirst du die meisten Zahlen, die du dafür brauchst, schnell zusammengetragen haben. Dein Vorteil (gegenüber Gründer*innen, die für ihren Businessplan eine Rentabilitätsvorschau erstellen wollen): Du kannst auf die Erfahrungen aus den vergangenen Geschäftsjahren zurückgreifen, solltest sie aber anpassen, falls sich die Rahmenbedingungen ändern, etwa die Kosten steigen oder die Nachfrage zurückgeht.

Hier ein kompakter Leitfaden, wie du in drei Schritten deine Rentabilitätsplanung schnell und effektiv erledigst:

- Beginne mit dem Umsatzplan: Dein erster Schritt ist die Schätzung der voraussichtlichen Umsätze. Diese basieren auf der aktuellen Nachfrage, deinen bisherigen Verkaufszahlen und Marktanalysen. Berücksichtige dabei Faktoren wie Wettbewerb, deine Zielgruppe, aktuelle Branchenentwicklungen und Trends.

- Erstelle einen detaillierten Kostenplan: Liste alle erwarteten Ausgaben auf. Gruppiere die Kosten sinnvoll, um einen besseren Überblick zu behalten. Zinsen für Kredite gehören dazu, die Tilgungsraten allerdings nicht. Fange mit den größten Posten an (etwa Mieten und Gehälter), verzettele dich nicht bei den kleinen Ausgaben.

- Plane deine Investitionen mit dem Investitionsplan: Überlege, welche Anschaffungen notwendig sind, um dein Unternehmen weiterzuentwickeln. Berücksichtige sowohl materielle als auch immaterielle Investitionen.

Wichtige Hinweise:

- Führe Umsätze, Erlöse und Aufwendungen stets in Netto-Beträgen auf.

- Berücksichtige nur betriebliche Versicherungen und Ausgaben in deiner Planung.

- Investitionen, die länger als ein Jahr genutzt werden, fließen über Abschreibungen in die Berechnung ein.

Tipp: Nutze die praktische „Checkliste Rentabilitätsvorschau“ vom Existenzgründungsportal der Bundesregierung, um sicherzustellen, dass deine Planung auf festem Grund steht. Du kannst dir die Liste herunterladen und deine Zahlen bequem am Computer eintragen. Das Betriebsergebnis wird automatisch berechnet. Starte hier und verschaffe dir einen soliden Überblick über die Rentabilität deines Geschäfts.

Rentabilitätsvorschau -Vorlage

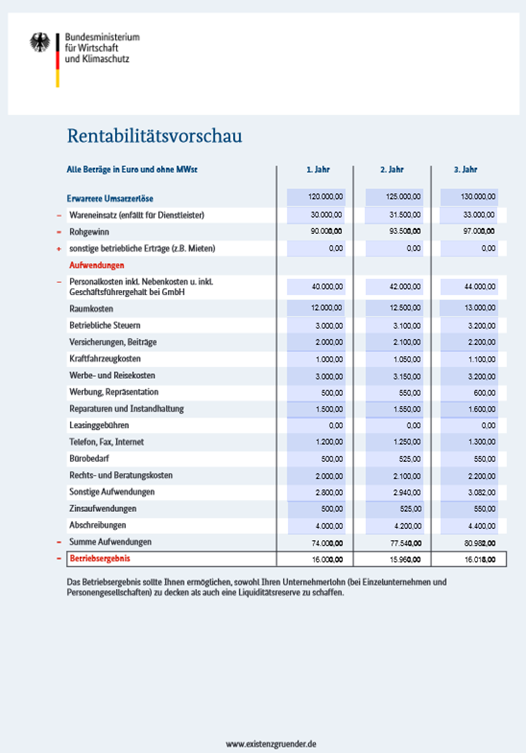

Damit du besser verstehst, wie eine Rentabilitätsvorschau aussehen kann, haben wir ein Beispiel für ein kleines Café durchgerechnet, das seit einigen Jahren besteht. Die angegebenen Beträge sind in Euro und ohne Mehrwertsteuer.

Abb.: Vorlage für eine Rentabilitätsvorschau für drei Jahre

(Quelle: Existenzgründungsportal, fiktive Zahlen)

Die Zahlen in unserem Beispiel zeigen, dass das Café ein stabiles Wachstum im Betriebsergebnis verzeichnet, wobei die Steigerung über die Jahre hinweg relativ gering ausfällt. Bitte beachte, dass diese Vorschau auf Annahmen basiert und reale Ergebnisse abweichen können, abhängig von verschiedenen Faktoren wie Markttrends, Verbraucherverhalten und betrieblichen Änderungen. Eine kontinuierliche Überprüfung und Anpassung der Geschäftsstrategie ist für den langfristigen Erfolg entscheidend.

Rentabilitätsvorschau meistern: Praktische Tipps für deine Finanzplanung

Auch wenn du schon seit Längerem dein Unternehmen führst, stößt du vielleicht manchmal an deine Grenzen, wenn es um die Finanzplanung geht. Doch keine Sorge, mit unseren praktischen Tipps wirst du eine solide Rentabilitätsvorschau auf die Beine stellen und die Zukunft deiner Firma sichern.

- Recherche und Realismus: Stütze deine Finanzplanung auf realistische, branchenspezifische Daten. Deine eigenen Geschäftszahlen sind eine gute Grundlage, aber sie sollten sorgfältig angepasst werden. Fantasiezahlen haben in einem seriösen Finanzplan keinen Platz.

- Vorsichtige Kalkulation: Beim Schätzen deiner zukünftigen Finanzen ist es klug, Kosten eher höher und Umsätze niedriger anzusetzen. So minimierst du das Risiko finanzieller Überraschungen.

- Liquiditätsreserve aufbauen: Das Betriebsergebnis, also der Gewinn, den du innerhalb eines Jahres erwirtschaftest, sollte deinen Unternehmerlohn decken und dir gleichzeitig ermöglichen, eine ausreichende Liquiditätsreserve aufzubauen.

- Professionelle Beratung nutzen: Ziehe bei Bedarf Fachleute hinzu, die sich mit Steuer- oder Unternehmensberatung auskennen. Sie können dir wertvolle Unterstützung bei der Erstellung deiner Rentabilitätsvorschau bieten. Häufig bieten die Handels- oder Handwerkskammern Beratung oder Fortbildungen für Selbstständige an. Wenn du in Hamburg lebst, kannst du auch die kostenfreie Beratung der FIRMENHILFE in Anspruch nehmen!

- Steuern einplanen: Vergiss nicht, dass mit steigenden Einkünften in der Regel auch die Steuerlast zunimmt.

Umgang mit negativen Prognosen: Strategien für Unternehmer*innen

Deine Rentabilitätsvorschau enthält rote Zahlen? Bleib ganz ruhig und atme erstmal tief durch. Mach dir bewusst, dass jedes Unternehmen in eine Phase geraten kann, in der die Ausgaben die Einnahmen übersteigen können. Das ist kein Grund für Panik, sondern für strategisches Handeln.

Hier sind einige Vorschläge, wie du mit einer negativen Rentabilitätsvorschau umgehen kannst:

- Kostenüberprüfung und -optimierung: Analysiere deine Kostenstrukturen kritisch. Gibt es Posten, die unnötig sind oder günstiger gestaltet werden können? Manchmal kann schon der Verzicht auf bestimmte Annehmlichkeiten oder die Suche nach kosteneffizienteren Alternativen einen spürbaren Unterschied machen.

- Angebot und Preise evaluieren: Überprüfe dein Angebot und deine Preissetzung. Stimmt die Zielgruppenauswahl? Gibt es Spielraum, deine Preise anzupassen, ohne deine Kund*innen zu verlieren? Eine gut durchdachte Anpassung kann deine Einnahmen steigern (mehr zu diesem Thema findest du in unserem Artikel Preisgestaltung leicht gemacht).

- Marketing und Vertrieb kreativ angehen: Innovative Marketingstrategien müssen nicht teuer sein. Nutze soziale Medien und Netzwerke, um dein Unternehmen und deine Produkte oder Dienstleistungen effektiv zu bewerben. Oft zahlt sich Kreativität mehr aus als ein hohes Marketingbudget.

- Beratung in Anspruch nehmen: Scheue dich nicht, Expert*innen zurate zu ziehen. Erfahrene Berater*innen im Bereich Unternehmensführung und Finanzen können wertvolle Tipps geben, wie du deine finanzielle Situation verbessern kannst. Wenn du aus Hamburg bist, stehen wir von der Firmenhilfe an deiner Seite. Vereinbare gerne einen Termin für eine telefonische Beratung.

- Langfristige Perspektiven nicht aus den Augen verlieren: Kurzfristige Verluste können durchaus Teil einer langfristigen Strategie sein, besonders wenn Investitionen in das Wachstum deines Unternehmens fließen. Wichtig ist, dass du einen klaren Plan hast, wie diese Verluste mittel- bis langfristig in Gewinne umgewandelt werden können.

Negative Zahlen in der Rentabilitätsvorschau sind ein Signal, die bisherigen Strategien zu überdenken und Anpassungen vorzunehmen. Sie bieten die Chance, dein Geschäftsmodell anzupassen und es so auf langfristigen Erfolg auszurichten. Mit den richtigen Maßnahmen kannst du deine Unternehmung auch in herausfordernden Zeiten erfolgreich navigieren. Genau dafür ist die Rentabilitätsvorschau unter anderem da: Dass sie dich rechtzeitig vorwarnt, wenn dein Betrieb in stürmische Zeiten steuert.

Fazit

Eine Rentabilitätsvorschau zu erstellen, mag dir wie eine lästige Aufgabe erscheinen, auf die du in deinem übervollen Arbeitsalltag gerne verzichten würdest. Doch sie ist eine wichtige Investition in die Zukunft deines Unternehmens – und sie sorgt dafür, dass du trotz der Unsicherheit, die das Unternehmerleben nun mal mit sich bringt, gut schlafen kannst. Denn mit ein bisschen Aufwand kannst du dich vor unliebsamen Überraschungen schützen und sogar die Weichen für Wachstum stellen.

Erinnere dich daran, dass jedes Unternehmen, egal in welcher Phase es sich befindet, von einer gründlichen Finanzplanung profitiert. Mit Engagement, den richtigen Informationen und einem klaren Blick auf deine Ziele ist es möglich, deinem Unternehmen zu nachhaltigem Erfolg zu verhelfen. Du schaffst das!